こんにちは!大阪府八尾市の歯医者、医療法人甦歯会 もりかわ歯科です。

歯の事やそれに関連する様々な疑問に勝手に答えていく「もりかわ歯科の勝手に解説!ブログ」です!

「歯並びがキレイになったら、もっと自分に自信が持てるだろうな…」

「健康のためにも、矯正した方がいいのは分かってるんだけど…」

そう思いつつも、やっぱり気になるのは「費用」の問題ですよね。

歯列矯正は、決して安いものではありませんが、諦めるのはまだ早いですよ!

実は、歯列矯正治療は医療費控除の対象になる場合があるんです。

医療費控除を使えば、治療費の負担を減らせるかもしれません。

医療費控除について詳しく知りたい方は、ぜひこちらの記事を読んでみてください。

あなたの矯正治療への一歩を、きっと後押ししてくれるはずです。

そもそも、医療費控除って?

医療費控除とは、1年間に支払った医療費が一定額を超えた場合、その超えた金額に応じて所得税が一部還付される制度のことです。

実は、医療費控除の対象となる医療費は自分自身だけではなく、生計を共にする家族(配偶者や子供、親など)の医療費も合算できるんです。

例えば、家族で病院にかかったり、薬を買ったりした費用も合算できます。

もし医療費の合計額が10万円を超えていれば、医療費控除を受けることで手元に戻ってくるお金で矯正治療の費用を補うことができるかもしれません。

医療費控除の対象となる医療費

医療費控除の対象となる医療費は、以下の通りです。

- 医師や歯科医師による診療、治療、薬の処方

- 入院費、手術費

- 治療のための通院費(電車やバスなど公共交通機関の利用に限る)

- 医療用医薬品(OTC医薬品を含む)の購入費

- 治療のために購入した医療機器の費用(例:血圧計、体温計など)

- その他、医師の指示による治療費(例:鍼灸、マッサージなど)

医療費控除の対象とならない医療費

一方で、医療費控除の対象とならない医療費もあります。

- 審美目的の治療費(例:ホワイトニング、美容整形など)

- 健康診断や予防接種の費用

- 医師の処方箋がない医薬品の購入費

- サプリメントや健康食品の購入費

- 海外での治療費

医療費控除を受けるための手続き

医療費控除を受けるためには、確定申告を行う必要があります。

確定申告の際に、医療費控除の明細書と領収書を添付する必要があります。

領収書は、必ず保管しておきましょう。

歯列矯正は医療費控除の対象になるの?

「矯正って見た目を良くする治療だから、医療費控除の対象外でしょ?」

そう思っている方は少なくないと思います。

確かに、美しい歯並びは笑顔の魅力を引き立てますが、矯正治療の目的はそれだけではありません。 噛み合わせの改善や、むし歯・歯周病の予防など、お口の健康を守るための大切な医療行為でもあるんです。

例えば、

不正咬合(悪い噛み合わせ)の改善

顎関節症や消化不良などを引き起こす可能性がある不正咬合を改善することは、健康な生活を送る上でとても重要です。

歯並びの改善によるむし歯・歯周病予防

歯並びが悪いと歯磨きがしづらく、汚れが溜まりやすくなってしまいます。矯正治療で歯並びを整えることで、むし歯や歯周病を予防し、お口の健康を守ることができます。

発音の改善

歯並びが原因で発音しにくい場合、矯正治療によって改善が期待できます。

このように、矯正治療は見た目の改善だけでなく、機能改善や病気の予防といった医療的な側面も持ち合わせています。 そのため、これらの目的で矯正治療を受ける場合は、医療費控除の対象となる可能性があるのです。

なお、歯列矯正を医療行為として証明するためには以下の書類が必要になります。

医療費の領収書

矯正治療費、検査費、調整料などが記載された領収書が必要です。

領収書には、治療内容や費用の内訳が詳しく記載されているものが望ましいです。

医師の診断書(または治療計画書)

矯正治療が必要な医学的理由(不正咬合、顎関節症、発音障害など)が記載された診断書、または治療計画書が必要です。

審美目的のみの場合は、医療費控除の対象とならない可能性があるため、診断書の内容は重要です。

これらの書類を確定申告の際に提出することで、税務署が医療費控除の可否を判断します。

医療費控除を受けるための条件は?

歯列矯正は見た目の改善だけでなく、噛み合わせや歯並びの改善による健康維持・向上を目的とする医療行為として認められれば、医療費控除の対象となります。

しかし、医療費控除を受けるためには、いくつかの条件を満たす必要があります。

1年間の医療費の合計額が10万円を超えていること

医療費控除は、1月1日から12月31日までの1年間に支払った医療費の合計額が10万円を超えた場合に適用されます。 この金額には、自分自身だけでなく、生計を共にする家族(配偶者や子ども、親など)の医療費も合算できます。 矯正治療は高額な場合が多いため、他の医療費と合算することで10万円を超える可能性が高まります。

治療目的が医療行為であること

医療費控除の対象となるのは、病気の治療や予防、身体の機能回復・維持を目的とした医療費です。 歯列矯正の場合、単に見た目を美しくする審美目的ではなく、以下のような医療目的がある場合に認められます。

不正咬合(悪い噛み合わせ)の改善

顎関節症や消化不良などを引き起こす可能性がある不正咬合を改善することは、健康な生活を送る上でとても重要です。

歯並びの改善によるむし歯・歯周病予防

歯並びが悪いと歯磨きがしづらく、汚れが溜まりやすくなってしまいます。矯正治療で歯並びを整えることで、むし歯や歯周病を予防し、お口の健康を守ることができます。

発音の改善

歯並びが原因で発音しにくい場合、矯正治療によって改善が期待できます。

注意点

大人の矯正の場合

大人の矯正の場合、審美目的で行うケースが多いため、医療費控除の対象とならない場合があります。 しかし、不正咬合の改善など、医療目的が認められれば対象となります。 矯正歯科医に相談し、診断書に医療目的を明記してもらうことが大切です。

子どもの矯正の場合

子どもの矯正は、顎の成長を利用して歯並びや噛み合わせを改善するため、医療費控除の対象となる可能性が高いです。 しかし、永久歯が生え揃ってから行う「第二期治療」は、大人の矯正とみなされる場合もあるため注意が必要です。

医師の診断・治療を受けていること

矯正治療で医療費控除を受けるためには、矯正歯科医の診断書や治療計画書が必要になります。

これらの書類は、確定申告の際に提出する必要がありますので、大切に保管しておきましょう。

いくら戻ってくるの?医療費控除の計算方法

医療費控除で戻ってくる金額はあなたの所得や家族構成、1年間で支払った医療費の総額などによって異なりますが、基本的な計算方法は以下の通りです。

1.医療費控除の対象となる医療費を計算する

1年間に支払った医療費の合計額から、保険金などで補填される金額を差し引きます。

診察代、薬代、歯列矯正の費用はもちろん、ドラッグストア等で購入した風邪薬や湿布なども医療費として認められる場合があります。

(ただし、保険金などで補填された金額は差し引く必要があります)

例えば、

- 歯列矯正費用: 20万円

- 病院の診察代: 3万円

- 薬局で買った薬代: 1万円

- 保険金で補填された金額: 5万円

だったとすると、医療費控除の対象となる医療費は以下となります。

20万円 + 3万円 + 1万円 – 5万円 = 19万円

2.控除額の計算

1で計算した金額から、10万円または所得金額の5%のいずれか低い金額を差し引きます。

ただし、所得金額が200万円未満の場合は、一律10万円を差し引きます。

計算式:

医療費控除額 =(1年間に支払った医療費の合計額 – 保険金などで補填される金額) – 10万円(または所得金額の5%)

3.還付金の計算

2で計算した医療費控除額に、あなたの所得税率をかけます。 所得税率は、あなたの所得金額によって異なります。

計算式:

還付金額 = 医療費控除額 × 所得税率

計算例:

年収500万円のAさんが、1年間に30万円の医療費を支払ったとします。 保険金などで補填された金額は10万円だったとすると、

医療費控除額 = (30万円 – 10万円) – 10万円 = 10万円

Aさんの所得税率が10%だとすると、

還付金額 = 10万円 × 10% = 1万円

つまり、Aさんは1万円の所得税が還付されます。

注意点

- 医療費控除の計算は、あくまで目安です。実際の還付金額は、税務署の審査によって決定されます。

- 上記の計算式は、一般的なケースを想定したものです。

- 複雑なケースや、ご自身で計算するのが難しい場合は、税理士にご相談ください。

医療費控除は、確定申告を行うことで受けることができます。 確定申告の時期は、毎年2月中旬から3月中旬です。 忘れずに申請して、矯正治療費の負担を軽減しましょう。

医療費控除を受けるための手続きは?

医療費控除を受けるためには確定申告を行う必要があります。

確定申告というと難しく感じるかもしれませんが、手順を踏めば意外と簡単にできますよ。

1. 必要な書類を準備する

医療費の領収書

1年間で支払った医療費の領収書を全て集めましょう。

歯列矯正の場合は、治療費、検査費、調整料などが記載された領収書が必要です。

医師の診断書(または治療計画書)

歯列矯正が医療行為であることを証明するために必要です。

診断書には、不正咬合や顎関節症などの病名が記載されていることが望ましいです。

源泉徴収票

会社員の方は勤務先から発行される源泉徴収票が必要です。

印鑑

認印で大丈夫です。

マイナンバーカード(または通知カードと本人確認書類)

確定申告にはマイナンバーの記載が必要です。

2. 確定申告書を作成する

確定申告書は、税務署で入手するか国税庁のホームページからダウンロードできます。

手書きで作成することもできますが、国税庁のホームページで提供されている「確定申告書等作成コーナー」を利用すると、簡単に作成できます。

3. 確定申告書を提出する

確定申告書は以下のいずれかの方法で提出できます。

税務署に直接提出する

2月中旬から3月中旬の確定申告期間中に税務署に直接提出します。

郵送で提出する

確定申告書に必要書類を添付し、税務署に郵送します。

e-Taxで提出する

インターネットを利用して自宅から電子申告できます。

4. 還付金を受け取る

確定申告が受理されると、数週間後には還付金が指定口座に振り込まれます。

確定申告の時期

確定申告の時期は毎年2月中旬から3月中旬です。

この期間内に、忘れず確定申告を行いましょう。

確定申告が初めての方へ

確定申告が初めての方は、税務署で開催される無料相談会などを利用すると良いでしょう。

また、税理士に依頼することもできます。

医療費控除に関するよくある質問

Q 歯列矯正は、どんな場合に医療費控除の対象になりますか?

歯並びや噛み合わせの改善が、むし歯や歯周病の予防、顎関節症の治療など、お口や身体の健康維持・改善に繋がる場合に認められます。

Q 矯正歯科医に書いてもらう診断書はどんな内容が必要ですか?

矯正治療が必要な医学的理由(不正咬合、顎関節症、発音障害など)が具体的に記載されている必要があります。

Q 医療費控除の対象となる費用には、どんなものがありますか?

診察料、検査料、矯正装置料、調整料、治療に必要な医薬品の費用、通院費(電車やバスなど公共交通機関の利用に限る)が対象となります。

Q 医療費控除の申請に必要な書類は何ですか?

医療費の領収書、医師の診断書(または治療計画書)、源泉徴収票、印鑑、マイナンバーカード(または通知カードと本人確認書類)が必要です。

Q 医療費控除は、いつどこで申請すれば良いですか?

毎年2月中旬から3月中旬の確定申告期間中に、お住まいの地域の税務署またはオンライン(e-Tax)で申請できます。

Q 医療費控除の還付金はいつ頃振り込まれますか?

確定申告が受理されてから通常1ヶ月〜2ヶ月程度で指定口座に振り込まれます。

Q 医療費控除の申請は自分でもできますか?

できます。

国税庁のホームページにある「確定申告書等作成コーナー」を利用すると簡単に作成できます。

不安な場合は税理士に依頼することも可能です。

Q 矯正治療を途中でやめた場合、医療費控除は受けられますか?

受けられます。

治療を途中でやめた場合でも、その年に支払った医療費が10万円を超えていれば医療費控除の対象となります。

まとめ「医療費控除で賢く矯正治療を始めよう」

この記事で歯列矯正も医療費控除の対象になることを知って、少し希望が見えてきたのではないでしょうか?

医療費控除を賢く活用すれば、矯正治療の費用負担を軽減できる可能性があります。

美しい歯並びは見た目の自信だけでなく、健康面にも良い影響を与えます。

「いつか矯正したいな」と思っている方は、この機会に一歩を踏み出してみませんか?

もちろん、医療費控除の適用にはいくつかの条件があります。

ご自身のケースが当てはまるかどうか詳しく知りたい方は、ぜひ当院にご相談ください。

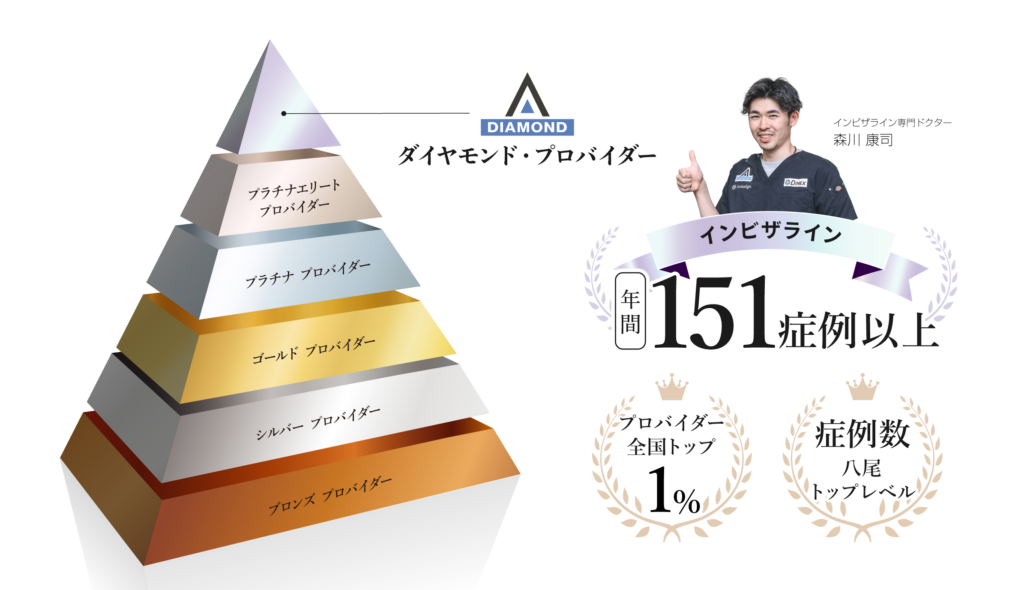

インビザライン専門ドクター 森川 康司(もりかわ こうじ)が、あなたの疑問や不安にお答えし、最適な治療プランをご提案いたします。

医療法人甦歯会 マイデンタルクリニックもりかわ歯科

- 住所:〒581-0803 大阪府八尾市光町2丁目3 アリオ八尾2F

- 電話番号:072-922-8148

- 診療時間:10:00~13:00 / 14:00~19:00(年中無休)

- URL:https://yao-shika-morikawa.or.jp/

医療法人甦歯会 リノアス診療所もりかわ歯科

- 住所:〒581-8680 大阪府八尾市光町2丁目60 リノアス7F

- 電話番号:072-992-8148

- 診療時間:10:00~13:00 / 14:00~19:00(年中無休)

- URL:https://yao-shika-morikawa.or.jp/

医療法人甦歯会 もりかわ歯科 志記診療所

- 住所:〒581-0031 大阪府八尾市志紀町2丁目45 小枝ビル1階

- 電話番号:072-949-4673

- 診療時間:9:30~13:00 / 14:00~18:30(休診日:日・祝)

- URL:https://shiki-dental.jp/